Le socle de la réforme : la facture

Nul besoin de rappeler que la facture est le document pivot des relations commerciales.

Partant de ce constat et fort de l’expérience réussie de nos voisins italien ou espagnol, le gouvernement français a récemment entériné dans la loi le recours à la facturation électronique dès 2024 (art. 26 de la loi de finances rectificative pour 2022).

Pourquoi ?

Pour disposer à tout moment des données des factures des entités françaises et ainsi lutter contre la fraude à la TVA ! En effet, grâce à la facturation électronique, les déclarations TVA des entreprises seront désormais préremplies par l’administration fiscale. La connaissance par l’administration des données des factures des entreprises françaises lui permettra de contrôler à distance le bon respect des règles de TVA (i.e. collecte de la TVA au bon moment, au taux adéquat, application du bon régime, conséquences des évolutions du chiffre d’affaires, etc.).

Comment réaliser ce contrôle permanent ?

En imposant désormais aux opérateurs économiques de faire transiter leurs factures par une plateforme gérée par l’État. En somme, terminé le PDF joint à un email. Terminé l’envoi papier des factures. Dans ce nouveau système, la facture doit désormais être adressée à la plateforme publique, laquelle se chargera ensuite d’adresser cette dernière au client.

Soulignons que ce mode de facturation n’est pas nouveau. En effet, l’obligation de facturation électronique est déjà en vigueur dans les relations B to G (business to government). En B to G, depuis quelques années, il est interdit d’adresser sa facture directement à une administration publique, celle-ci devant obligatoirement transiter par la plateforme Chorus Pro.

C’est précisément ce modèle que le gouvernement a choisi d’élargir à l’ensemble des relations B to B franco-françaises (business to business). À compter de 2024/2026, une entreprise française qui facture un client professionnel français devra obligatoirement faire transiter sa facture par la plateforme mise à disposition par l’État.

Fruits de nombreuses discussions, les contours de cette réforme sont désormais connus (les derniers décrets d’applications datent du 7 octobre 2022). Il est donc dorénavant indispensable d’anticiper son entrée en vigueur en veillant à ne pas sous-estimer les actions préalables à mener.

Décryptage de la réforme en quelques mots.

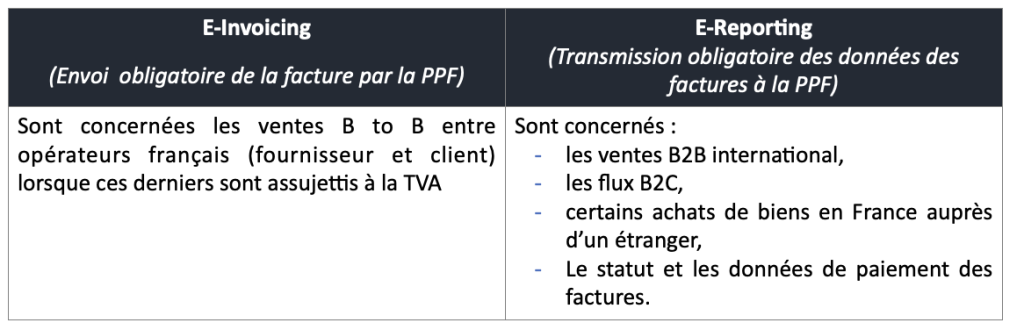

E-invoicing et E-reporting

Les factures franco-françaises BtoB devront désormais transiter par la plateforme publique de facturation (la « PPF ») – cette obligation est nommée par l’administration sous le vocable « e-invoicing ».

En revanche, les flux suivants ne sont pas concernés par le e-invoicing :

- les factures adressées à un client situé en dehors de France (B2B international)

- les flux B2C (« Business to Consumer », domestiques et internationaux)

Ces flux seront hors du champ d’application du e-invoicing de sorte que les entreprises pourront adresser et recevoir ces factures directement sans passer par la plateforme.

Pour les premiers (B to B international), il était impossible pour l’État français d’obliger un client à l’étranger de recevoir sa facture via la plateforme française. Pour les seconds (B to C), la réglementation fiscale n’impose pas d’émettre une facture.

Néanmoins, pour pallier ce point et disposer des informations liées à cette typologie de flux (l’objectif de préremplissage des déclarations TVA sera ainsi satisfait), la réforme prévoit d’imposer à l’entreprise française d’adresser les données de ces factures à la plateforme – cette obligation étant nommée sous le vocable « e-reporting ».

Enfin, pour que l’information soit complète, il ne reste plus qu’à transmettre à l’administration la date de paiement des prestations de services. En effet, pour ces dernières, c’est cette date qui détermine le moment où la TVA est exigible (sauf option pour le paiement de la TVA sur les débits). Dans cet objectif, la réforme impose donc au fournisseur d’une prestation de services de déclarer à intervalles réguliers à la plateforme, la date à laquelle il constate l’encaissement du prix du service.

Synthèse du champ d’application des nouvelles obligations :

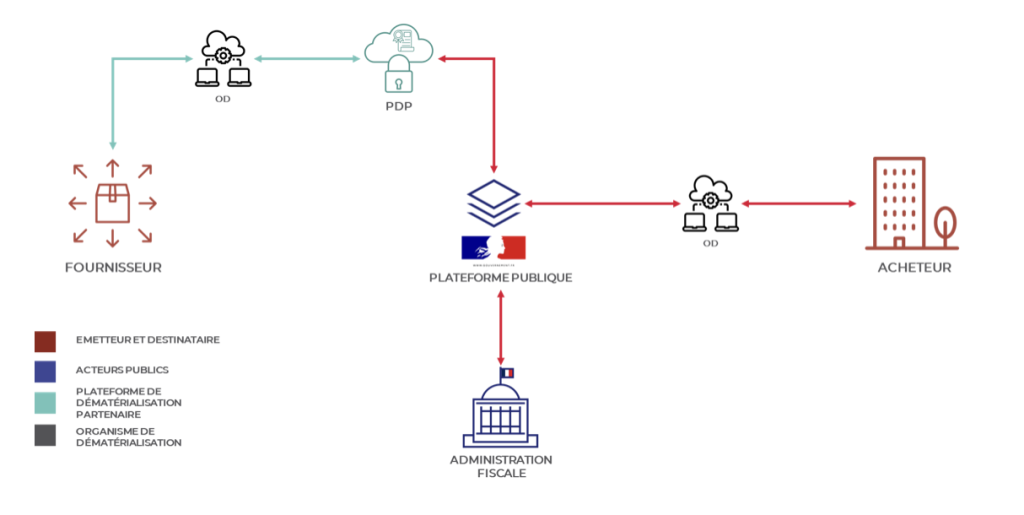

Une solution gratuite offerte par l’administration et le recours possible à des prestataires privés payants

Afin de recueillir le maximum d’adhésion à cette réforme, l’État français a voulu offrir aux entreprises une solution gratuite. L’accès à la plateforme publique ne sera donc pas payant !

Toutefois, les entreprises pourront, si elles le souhaitent, faire appel à des prestataires privés (dont l’accès sera évidemment payant) à savoir :

- Les plateformes de dématérialisation partenaires (les « PDP ») agréées par l’État.

- Les opérateurs de dématérialisation (les « OD »), ces opérateurs n’auront pas fait le choix de solliciter l’agrément de l’État.

Le rôle des PDP et des OD variera en fonction du prestataire choisi, mais nous pouvons imaginer que ceux-ci offriront aux entreprises des services tels que :

- L’archivage fiscal des factures,

- La conversion des factures dans le format attendu par la plateforme (i.e. format CII, UBL ou facture X),

- Le tri des données obligatoires,

- Etc.

La différence entre le PDP et l’OD : l’agrément étatique, gage de sérieux des PDP. En contrepartie de cet agrément, les PDP pourront communiquer entre eux les factures de leurs clients respectifs, charge à eux de transmettre à la plateforme public facturation (PPF) les données de ces dernières.

Schématiquement, le nouveau flux de facturation sera donc le suivant :

Pourquoi anticiper la réforme ?

Si la réforme se veut gratuite, il n’en demeure pas moins que les systèmes d’information et les ERP des entreprises devront être adaptés pour être en mesure de :

- recevoir des factures au nouveau format,

- émettre des factures à ce format,

- adapter les mentions obligatoires et les informations à transmettre en fonction des flux,

- communiquer les données de paiement des factures,

- communiquer avec le portail public de facturation.

Compte tenu du temps nécessaire à ces adaptations, il convient de les anticiper. À défaut, l’entreprise s’expose à un risque de non-maîtrise des coûts inhérents à cette réforme (choix du prestataire, migration d’ERP, mise à jour des données de facturation, ajout des nouvelles mentions obligatoires sur les factures, etc.).

En second lieu, à chaque typologie de flux, sa règle particulière ! Il est donc nécessaire de procéder à une cartographie des flux de facturation afin d’identifier les enjeux opérationnels et financiers et recenser les partenaires déjà existants. Ce travail permettra à l’entreprise d’identifier, d’analyser et de qualifier juridiquement les flux (quelles mentions devez-vous ajouter, ce flux entre-t-il dans le champ du e-invoicing ou du e-reporting, respectez-vous les règles de TVA, etc. ?).

Enfin, il est important de préciser que la plateforme étatique bloquera le transfert d’une facture au mauvais format ou pour laquelle une mention obligatoire serait absente. Compte tenu de ces éléments et afin de ne pas pénaliser la trésorerie des sociétés, il nous parait primordial de procéder à un audit du paramétrage TVA et des mentions avant l’entrée en vigueur de la réforme.

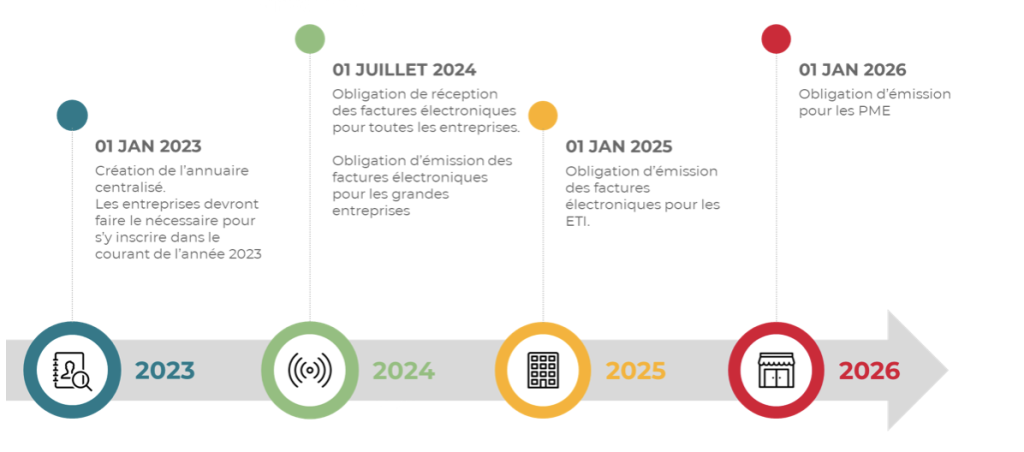

- Date d’entrée en vigueur de la réforme de la facturation électronique

Si l’émission des factures électroniques devient progressivement obligatoire entre 2024 et 2026, toutes les entreprises recevront dès 2024 des factures électroniques.

En effet, bon nombre d’entreprises reçoivent des factures de grandes entreprises (EDF, Orange) qui, elles auront l’obligation d’émettre leurs factures par cette voie dès 2024.

Synthèse des étapes clefs :

Vous l’aurez compris, il est nécessaire d’anticiper et de préparer dès à présent l’entrée en vigueur de cette réforme.

Quelques mots-clefs pour appréhender la réforme

Plateforme Public Facturation (PPF) : plateforme créée par l’État qui centralisera les données de facturation issues du e-invoicing et du e-reporting.

E-invoicing : envoi obligatoire de la facture par la PPF.

E-reporting : obligation d’adresser à intervalles réguliers les données de facturation hors du champ d’application du e-invoicing à la PPF.

Opération de Dématérialisation (OD) : organismes reliés à une Plateforme de Dématérialisation Partenaire ou au PPF et qui offrent aux entreprises un service de dématérialisation des factures. Ces organismes ne sont pas immatriculés par l’administration fiscale.

Plateforme de Dématérialisation Partenaire (PDP) : plateformes immatriculées par l’administration fiscale et offrant aux entreprises des services de dématérialisation des factures.

Annuaire : un annuaire centralisé est adossé à la PPF. Il comprend l’ensemble des données d’identification des entreprises ainsi que celles relatives aux modes de routage des factures (par SIREN, par SIRET par exemple). Il conviendra de mettre à jour ces données dès 2023 lors de l’ouverture de l’annuaire.

Expertise par Me Constance Bellec avocat au barreau de Rennes, et Me Jean-Baptiste Joseph avocat au barreau de Quimper