En effet, vos salariés peuvent devenir actionnaires de votre société de plusieurs manières, et notamment par :

- l’acquisition d’actions existantes de votre société**;

- la souscription à des augmentations de capital qui leur sont réservées**;

- l’attribution d’actions gratuites de votre société.

Des stock-options, bons de souscription d’actions (BSA) ou bons de souscription de parts de créateurs de société d’entreprise (BSPCE), non évoqués ici, peuvent également être mis en place.

* Nous avons limité notre étude à la prise de participation au sein de la Société Anonyme (SA) ou de la Société par Actions Simplifiée (SAS). Ceci étant, il est tout à fait possible de faire entrer les salariés au capital d’une Société A Responsabilité Limitée (SARL) selon des règles adaptées à cette forme juridique de société.

** Opérations réalisables par l’intermédiaire d’un PEE (voir Focus ci-après).

L’achat d’actions existantes de votre société par vos salariés

Des salariés de votre société peuvent acheter directement auprès des actionnaires existants un certain nombre d’actions sous réserve d’être préalablement agréés par l’organe compétent de la société.

Schématiquement, les étapes sont les suivantes :

- Étape préalable facultative : signature d’un protocole de cession (sous condition suspensive de financement ou non).

- Cette cession est formalisée par la signature d’un ordre de mouvement et d’un formulaire fiscal.

- Elle est ensuite reportée au registre de mouvements de titres et inscrite au compte d’actionnaires.

Concernant les modalités de paiement du prix de cession des actions :

- Il peut être prévu un paiement comptant au jour de la cession (via emprunt bancaire ou non) ou un paiement par crédit-vendeur.

- Une solution intermédiaire peut être prévue : un paiement comptant partiel et, pour le solde, un paiement par crédit vendeur.

L’augmentation de capital social réservée aux salariés

Des salariés souscrivent directement au capital social de votre société : un certain nombre d’actions est émis à leur profit dans le cadre d’une augmentation de capital qui leur est réservée.

Schématiquement, les étapes sont les suivantes :

- Renonciation individuelle préalable des actionnaires actuels à participer à l’augmentation de capital, ou suppression du droit de souscription préférentiel, pour réserver cette augmentation à un ou plusieurs salariés dénommés.

- Tenue d’une assemblée générale décidant l’augmentation de capital réservée.

- Souscription des actions par les salariés bénéficiaires de l’augmentation de capital avec paiement du prix de souscription.

- Constatation de la réalisation de l’augmentation de capital et de l’émission des nouvelles actions.

- Report sur le registre de mouvements de titres et inscription au compte d’actionnaires.

Concernant les modalités de paiement du prix des actions émises :

- En cas de prime d’émission prévue lors de l’émission d’actions nouvelles (valeur de l’action supérieure à la valeur nominale), cette prime d’émission doit être intégralement libérée lors de la souscription.

- Les nouveaux actionnaires peuvent verser l’intégralité du montant nominal ou décider de ne verser qu’un quart au moins du montant nominal des actions. Le surplus doit être libéré alors en une ou plusieurs fois dans un délai de 5 ans à compter de l’augmentation de capital.

L’attribution d’actions gratuites par la société

Votre société peut également attribuer à une ou plusieurs catégories de salariés des actions gratuites.

- Il peut s’agir d’actions nouvelles (via une augmentation du capital) ou d’actions existantes (via un rachat d’actions préalable par la société auprès d’un ou plusieurs actionnaires).

- Il existe une double limite au nombre d’actions à attribuer gratuitement :

- Globalement limitée à 10 % du capital à la date de la décision d’attribution ;

- Individuellement, l’attribution ne peut conduire à ce que le salarié détienne plus de 10% du capital directement ou indirectement.

- Suite à la décision d’attribution gratuite d’actions, s’enchainent deux périodes : la période d’acquisition et la période de conservation qui doivent durer deux ans minimum globalement.

Période d’acquisition : les salariés bénéficiaires ne sont pas encore actionnaires et ne peuvent voter ou percevoir des dividendes (dérogation possible en cas de décès ou invalidité). L’acquisition des actions peut être subordonnée à des critères, par exemple, de performance, de présence…

Période de conservation : les salariés bénéficiaires sont désormais actionnaires et doivent conserver les actions pendant une durée donnée (les actions sont incessibles).

- On parle d’attribution gratuite d’actions parce qu’elle est gratuite pour le salarié bénéficiaire qui ne sera redevable de l’imposition et des cotisations sociales qu’à la date de la cession de ses actions, c’est-à-dire au moment où il percevra le prix de cession de ses actions.

- En revanche, l’attribution gratuite d’actions n’est pas gratuite pour la société qui est redevable, à la date d’acquisition des actions attribuées gratuitement, de la contribution sociale patronale de 20 % sur la valeur de ces actions.

Cela reste néanmoins un régime fiscal et social attractif pour favoriser l’accès au capital des salariés.

Focus : L’ouverture du capital de votre société à vos salariés au moyen de leur PEE (plan d’épargne entreprise)

Vos salariés peuvent investir leurs droits acquis dans le cadre de la participation obligatoire ou de l’intéressement en actions de votre société via leur PEE.

Cette modalité d’ouverture au capital, tout en impliquant vos salariés dans l’amélioration des performances de votre société, permet à vos salariés d’avoir une épargne diversifiée à des conditions privilégiées (fiscalité du PEE, et éventuellement abondement).

La procédure d’ouverture du capital aux salariés au moyen d’un PEE peut prendre la forme :

- D’une acquisition d’actions existantes

Votre société permet à ses salariés adhérents au PEE d’acquérir des actions préexistantes. Les actions cédées à vos salariés peuvent être détenues par un ou plusieurs actionnaires, ou être rachetées par la société en vue de leur cession aux salariés adhérents du PEE (dans la limite de 10 % du capital).

- D’une souscription à une augmentation de capital social réservée aux salariés adhérents du PEE

Votre société crée des actions nouvelles que seuls les salariés adhérents au PEE peuvent acquérir.

La décision d’augmentation de capital social revient à l’assemblée générale extraordinaire (AGE) des associés. L’AGE fixe les conditions d’émission et de souscription des actions (nombre de titres à émettre, prix de souscription, date de l’augmentation de capital…).

Dispositions communes

Tous les salariés adhérents au PEE doivent pouvoir participer à l’ouverture du capital : aucun salarié ne peut être écarté nommément et l’ouverture du capital ne peut pas être réservée à une certaine catégorie de salariés.

Un minimum d’ancienneté peut être exigé sans pouvoir être supérieur à trois mois.

Si la société dispose déjà d’un PEE, celui-ci doit être révisé par avenant pour prévoir les modalités de l’acquisition ou de la souscription des actions de votre société.

L’ouverture du capital aux salariés au moyen d’un PEE peut être réalisée de la manière suivante :

- Achat ou souscription directe des actions de votre société

Les salariés adhérents au PEE achètent ou souscrivent directement des actions de votre société.

Vos salariés deviennent individuellement détenteurs des actions qu’ils ont acquises ou souscrites.

Les actions sont placées sur des comptes titres individuels. Ces comptes titres sont tenus par votre société elle-même ou, par délégation, par une société de gestion de portefeuille agréée.

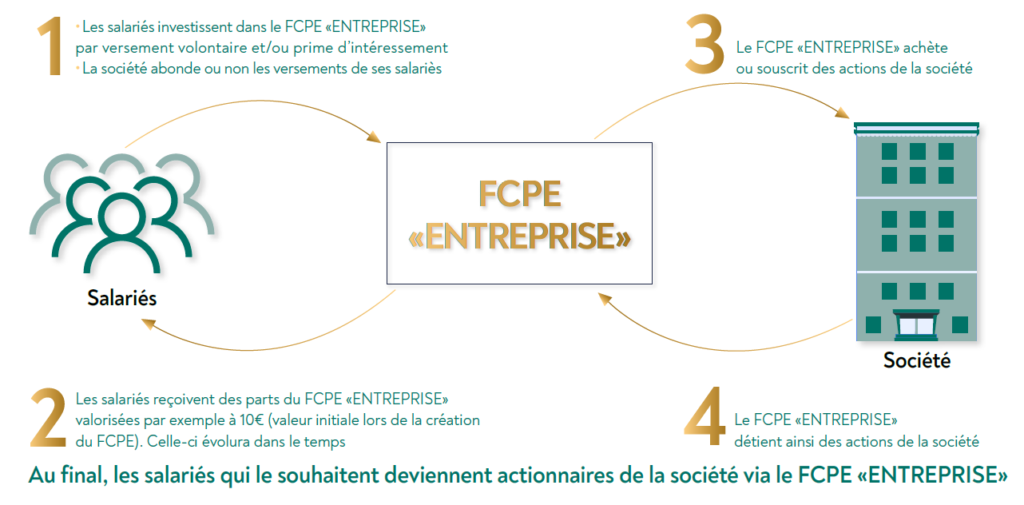

- Achat ou souscription indirecte des actions de votre société par l’intermédiaire d’un FCPE (Fonds Commun de Placement d’Entreprise) aussi appelé fonds d’actionnariat salarié

Les actions de votre société sont achetées ou souscrites par le FCPE et alors placées dans le FCPE.

En contrepartie, les salariés adhérents au PEE détiennent des parts de FCPE et le FCPE détient en commun pour l’ensemble des salariés adhérents au PEE les actions de votre société.

À l’issue de l’opération, les salariés détiennent des parts du FCPE, lequel détiendra des actions de votre société.

Dispositions communes

Que les salariés aient acheté ou souscrit les actions directement ou indirectement via un FCPE, le paiement du prix se fait toujours dans le cadre du PEE et provient de versements effectués par l’adhérent dans le plan, abondés ou non par l’employeur.

Ces versements peuvent être notamment issus de l’intéressement à condition que cet intéressement soit affecté au PEE.

Un salarié ne peut verser sur un PEE, au titre d’une même année, plus de 25 % de sa rémunération brute annuelle.

Les sommes versées pour l’acquisition ou la souscription d’actions par l’intermédiaire d’un PEE sont prises en compte pour l’appréciation de ce plafond.

Les actions achetées ou souscrites sont indisponibles pendant 5 ans au minimum sauf déblocage anticipé dans les cas prévus par la loi (mariage ou pacs, acquisition de la résidence principale, cessation du contrat de travail…).